アメリカの元通信半導体大手で、米国のNASDAQに上場しているクアルコム(Qualcomm Inc., 銘柄コード:QCOM)について、企業分析をしました。

個別銘柄売買の参考として下さい。

本記事の内容は、執筆当時の筆者独自の見解に基づくものです。投資の際には、内容の精査の上、自己責任での実施をお願い致します。

クアルコム(QCOM)の概要

クアルコム(Qualcomm Inc.,銘柄コード:QCOM)は、主に通信用半導体部品の設計・製造・販売行っていたことで有名なファブレスの半導体企業です。「だった」と過去形になっているのは、現在はスマホ向けCPUが主力になりつつあるからです。詳細は後述します。

元々、クアルコムと言えば、第三世代携帯電話の基本技術群を握っていた企業でした。CDMAと呼ばれる、数値演算で信号の周波数を変形させる記述がありますが、これはKDDI(つまりAU)のCDMA-ONE、そしてその後に出たNTTドコモのW-CDMAの根幹を成す技術でした。そのCDMAの基本特許を保有していたのがクアルコムでした。

この当時のクアルコムは圧倒的で、どの第三世代の携帯電話にもクアルコムのチップが導入されていたと思います。何せ、第三世代携帯電話の根幹の基本特許を大量に保有してるとなると、回避も難しく、競合も入れなかったことでしょう。

ただ、あまりにもやりすぎたからか、技術的には多くの技術者がCDMAの優位性を認めながらも、結局LTE(第四世代)以降からは、OFDM系統の技術にシフトし、現在の5Gに至る、ということです。

こういった背景もあり、クアルコムはモバイル事業に強みを持っています。ですから、現在の製品として有名なのはスマホ向けCPUであるSnapdragonになっています。

勿論、この過程においては、企業買収を行うなど、米国企業らしい戦略でもって、事業拡大を進めていました。例えば、無線LAN向けの半導体ベンダーを買収したり、AMDのモバイルグラフィック部門を買収したり、とポートフォリオの拡充を図ってました。現在のスマホ向け高性能チップは、こういった戦略的な製品拡充により産まれた、と言って良さそうです。

上記の通り、基本的にはB2Bビジネス、その中でも特に部品ビジネスを行っている同社ですが、以前には携帯電話端末事業や通信設備事業も手掛けていました。既に前者は京セラに、後者はエリクソンに売却済みですが、完成品を手掛けていた経験は大きく生きているのではないかと推察されます。

現在は、ポートフォリオの拡充のため、関連する分野の買収を機会が有ればしている状況に見えます。2015年頃にはBluetooth用の音声圧縮ソフトであるコーデックの会社を買収しており、通信向けの製品をベースにした、製品ポートフォリオ的にも良い買収をしている状況です。

分野(セクター)と業績

事業分野としては、半導体製品の設計・製造・販売が主です。概要に説明した様に、通信用半導体を起点として、モバイル端末用半導体を手掛けるメーカーといった具合です。

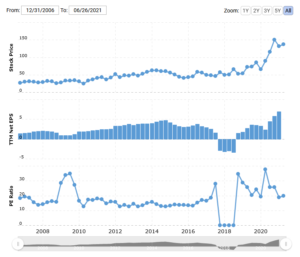

まずは、株価とPERをmacrotrends.netのQCOMのページから確認してみましょう。

株価自体は概ね右肩上がりの傾向です。2021年現在としては、PERとしては、20前後の値を取っています。ファブレスとは言え、製造業関連銘柄としては、若干割高に見えます。なお、2009年頃のリーマンショック付近でも黒字です。この時代は、携帯電話向けのチップセットをほぼ独占していたため、安定した収益があったものと推察されます。逆に、2018年付近は赤字になっています。これは、大口顧客であったアップルとの取引減少、独占禁止法の課徴金(EU並びに台湾)などが影響していた様です。通信技術は、どんな経済状況であろうと、一定数求められており、その点は同社にとって、有利に働いているものと感じさせるチャートです。

次にseekingalpha.comよりQCOMの配当について、確認してみましょう。

配当金は増配傾向にある、準連続増配株といってよいでしょう。ただ、配当利回りということで考えると、近年のハイテク株の傾向と同様に、そこまで高い利回りは持っていません。最新の配当額は年間約2.7ドル程度に対し、株価は130ドル前後、利回り2%程度の配当利回りとなっています。

競合他社

クアルコムは第三世代携帯電話ではほぼ独占していました。ですから、この世代では、競合無しと言っても過言ではない状況でした。

しかし、LTE以降の状況を見るに、流石にそういった状況は続いていません。独占状態が崩れた以上、競合が出てくるのは必然です。通信用のモデムチップは基本的にはデジタル回路であり、ノウハウが求められるアナログ要素は少ないため、新参者も割と参加しやすいのが特徴です。そのため、アジア系の新興半導体ベンダーも競争相手になってきます。

勿論、スマホ向けCPUについても、ハイエンド向けは十分な知名度、ブランドを保有しています。これについては、一般消費者であっても、Snapdrsgonの名称が分かる人が多いことからも明らかでしょう。

一方、ローエンドについては、流石にアジア系の半導体ベンダーとは価格競争にビジネス的に勝てず、本当の格安スマホには採用されることが少ない印象があります。もっとも、この点については、戦略的に勝負をしない、という判断をしている様にも見えます(いわゆる、コスパが悪い、ということ)。

総括すると、クアルコムとしては、ハイエンドで差別化を実現している状況です。そのため、ローエンドには深入りせず、ミドルエンド以上の製品群をラインナップしています。

結果、ローエンド~ミドルエンドにかけて、事業を展開しているアジア系企業などが競合になります。ミドルエンド領域でぶつかる企業としては、台湾のメディアテック(MediaTek)が考えられるでしょう。実際、安売り系のスマートフォンを見ると、MediaTekの名前が挙がっていることが多いことに気づきます。

将来性や事業上のリスクについて

同社は、これまで技術的にトップを走り、他社を突き放すことで、十分に利益を得てきました。しかし、将来はあまり明るくない様で、経営陣も危機感を持っている様子が伺えます。

まず、今後、スマホ向けチップセットのミドルエンド領域において、厳しい競争が行われることが予想出来る点が有ります。ハイエンドはクアルコムが性能を決めている状況とも言えるので、自社の性能向上が鈍化すると、市場の優位性を失ってしまいます。そのための研究開発投資が今後も嵩み続けるのが懸念点の一つです。

次に、スマートフォン事業に依存しすぎなのが気になります。半導体業界はかなり需要が乱高下するので、製品ポートフォリオを厚くすることが長期的な発展には必要不可欠です。そのため、現ブロードコムは買収を繰り返し、規模を追い求めて居ました。これは、需要の上下だけではなく、製造コストのマネージメントや設計コストにも響いてくるのが恐ろしい所です。実際、このリスクについては、経営陣としては当然懸念しており、オートモーティブ事業に食い込む様、経営努力をしている様です。

そのオートモーティブ事業としては、CPUやGPUを基本とした自動運転用途の製品を出していく様です。ですから、競合はnVIDIAになるでしょう。クアルコムの基本アーキテクチャはARMな訳で、ARMの本家設計部隊を抱えるnVIDIAとの真向勝負は部が悪い様に思えます(電力・性能を最適化するためには、アーキテクチャを熟知する必要がある)。GPUもモバイル寄りのアーキテクチャをメインで保有している状況なので、演算性能で勝てるかと言われると少し疑問が有ります。オートモーティブで未来があるとすれば、ミリ波センサも含めて車載通信をトータルサポートする場合に限られると感じます。

そもそも、ここまでクアルコムが大きくなったのは、他社が追い付けない状況を作り上げることに成功し、高い利益率を誇れたからでした。しかし、今はそういう状況では有りません。現在有る技術力をベースに、他社が追い付くまでにどこまで稼げるか?それと並行して、新規の事業の立ち上げにどこまで成功できるか?が勝負となるでしょう。

投資先としてはどうか?

前述の通り、競合との比較やこれまでの動向の振り返りを行ってみると、クアルコムという会社は「卓越した技術」で「他社を抑えてビジネスに勝つ」ことを実現してきた会社だと言えます。一方、今後の技術のオープン化とも言える状況で、どの様に競合に勝っていくのか、ビジョンが問われる状況です。

個人的な見解となりますが、正直、技術系企業としては、現在のクアルコムについて、旨味がある企業とは思いません。確かにビジネスモデルは理解出来ますし、上手く利益を出しており、現在のブロードコムが買収したがったのは良く分かります。

しかし、3Gの時の圧倒的な技術支配の状況を知っている身からすると、現在のクアルコムは物足りない。利益の延びは市場の拡大のみに寄っている気すらします。なので、短期的には良いのですが、長期的に考えると、個人的には否定的な印象が有ります。

また、NXPの買収話が出た時に感じましたが、「好調な今の内に他社を買収し、不調に備えよう」という考えを感じました。これは、現在の事業には大きなリスクを感じていることを意味しており、買収に失敗した今となっては、リスクを内包していることを体外に示しただけにも見えます。もっとも、これは考えすぎで、「M&Aによる規模の拡大により収益率の改善を目指した結果」という可能性も見えます。ただ、通信技術のクアルコムとしての存在感が薄くなった現在、そういった前向きな評価は個人的にはできませんでした。

もし、買うのであれば、以下を考えるべきでしょう。

- 市場拡大に寄る収益の最大化の達成

- 現在のポートフォリオのシナジー効果

- M&A状況も含めた多角化戦略の成否の判定

なお、上記の状況なので、割高に見える株価なのもあり、2021年6月現在、クアルコムの株式は「保留(どちらかといえば売り)」といった評価を個人的にはしています。

あなたはどのように考えますか?

総括

今回はアメリカの半導体企業であるクアルコムを紹介しました。

クアルコムについて、長所と短所を一言でまとめると以下のようになります。

ココが強い

ほぼ独占供給出来た3Gチップで培った高い技術力をベースに、高性能な通信用半導体の設計・製造を手掛けるファブレスメーカー

ココに注意

独占していたCDMA技術は最新通信規格に採用されず、製品もミドルエンド以上のスマートホン向けが主力で、現状のポートフォリオも弱い点

今回の記事が、投資の判断の参考になれば嬉しいです。

合わせてどうぞ