米国の大手ロングロマリット(複合企業)であるAT&T(銘柄コード:T)について、企業分析をしました。

個別銘柄売買の参考として下さい。

本記事の内容は、執筆当時の筆者独自の見解に基づくものです。投資の際には、内容の精査の上、自己責任での実施をお願い致します。

AT&T(T)の概要

AT&Tは、アメリカの電話発明者として有名なグラハム・ベルにより企業されたベル電話会社を祖に持つ企業です。AT&Tとしては、1885年に世界初の長距離電話会社として発足しています。

会社としては、色々と紆余曲折を経ています。独占権を政府から認められたり、独占が原因で分割されたり…。挙句の果てに、子会社に親会社が買収される様な、そんな形で現在のAT&T自体は成立しています。それでも世界最大の通信会社として、候補に挙がる巨大企業です。

色々と紆余曲折を経ている、AT&Tですが、以前は巨大企業ならではの営みとして、研究所を持っていました。それがベル研究所です。世界最高の研究所の一つであったベル研究所は、通信理論の基本である「シャノンの定理」、情報社会の基礎となった「トランジスタ」といった、画期的な発見・発明をしていました。

さて、長距離電話会社というのはインフラ屋ではありますが、今日ではどんな状況になっているのかというと、インフラだけでは将来性が無いと考え、コンテンツ企業を買っています。2014年に衛星放送サービスを手掛けるディレクTVを、2016年にはCNNを擁する複合企業タイム・ワーナー(現ワーナーメディア)を買収しています。これにより、AT&Tはコンテンツとインフラを擁する企業となりました。

なお、余談ですが、AT&Tの企業形態は日本でも参考にされている様で、NTTは日本版AT&Tの様相を呈しています。例えば、NTTは研究所を持ち(AT&Tのベル研相当)、加えて1社での独占が認められず、分社化までされています。ですから、AT&Tという会社を理解するためには、ざっくりNTTの様な会社にメディア部門が追加された会社である、と思えば良いでしょう。

分野(セクター)と業績

事業分野としては、ワーナーメディアがあるせいで、コングロマリット(複合)企業というカテゴライズがされます。しかし、概要で説明したように、根本的にはインフラ会社であり、それにメディア部門が追加された物であると認識するのが良いでしょう。

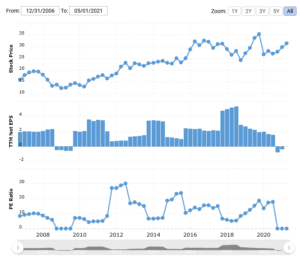

まずは、株価とPERをmacrotrends.netのAT&Tのページから確認してみましょう。

株価については少なくても2016年から現在まで右肩上がりで伸びています。株価あたりの稼ぐ力を意味するPERは正直安定していません。2012年に30前後の値を取り、ここ最近は20以下の値を示しています。様々な経営施策を打ち、それにより株価が変動したことで、PERも変化している様にも見えます。

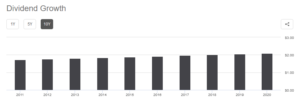

次にseekingalpha.comよりAT&Tの配当について、確認してみましょう。

2011年の1.72ドルから2020年には2.08ドルに配当は成長しています。年2%程度の配当成長を遂げています。着実に増配している準連続増配企業とも言える企業です。

競合他社

インフラ会社としてのAT&Tは、携帯電話会社やISPなどが競合として考えられるでしょう。例えば、VerizonやTモバイルUSなどが競合であると言えるでしょう。

少し前の話ですが、AT&Tはホワイトボックスと呼ばれる通信装置関係の技術的な方向性について、音頭を取りたい旨を講演していましたから、インフラとしては、当然クラウド関係も入っているでしょう。となると、AmazonやMicrosoftなども競合に入ってきます。

そして、メディア部門としては、映画関係の諸企業や、テレビなどのメディア関係が挙げられます。ただ、これらについては、シェアを食い合う関係とはならないでしょうから、コンテンツ作成力の地力を問われることになる、というのが、基本的な自分の考えです。

将来性

インフラの内、固定通信関係はあまり将来性が見込めません。見込めるのは、モバイルですが、競合と厳しい争いが待っているでしょうから、あまり伸びていく未来が見えません。実際、IR情報で4半期ごとのデータをざっくりと確認すると、あまり変化している様には見えませんから、短期的にどうこう出来る話ではなさそうです。一時、IoTに力を入れる、という方針を発表していましたが、世界的にも一般に普及しているとは思えませんから、その点は伸びしろでしょうか。

ワーナーメディアとの親和性は悪くなく、ネット動画配信的にコンテンツを配布するビジネスモデルの構築がうまくいければ、収益が上がるのではないでしょうか。また、メディア関係はインフラに比べれば、売り上げが爆発しやすい分野でしょう。

事業上のリスクやその状況について

AT&Tは既に分割された会社なので、インフラ部門については、これ以上分割されることは考えづらいでしょう。今後の情報社会の進展を考えると、モバイル分野は5G、6G(beyond 5G)といった、高速通信方面で大きな期待が出来る一方、その設備投資は大きなリスクとも言えるでしょう。

モバイルについては、明るい未来が語られる一方、設備投資を含めた経済合理性については、まだまだ発展途上です。リスクとして、投資家は考慮すべき事項だと考えられます。とはいえ、既に固定系のインフラは敷設済みで、モバイルへの投資は意外と安くつくと考えられるか?というのが、将来性判断の重要ポイントかと思います。

そして、メディア部門については、別の意味でリスクが有ります。メディア・エンターテイメント系というのは、基本的にリスクの高いビジネスですから、収益について安定とは言えないでしょう。そこをリスクとしてどう考えるか?というのが、第2のポイントと言えそうです。

総じて、今までのビジネスは堅調で有るものの、今後の拡大は描き切れないものの成長の余地はある、というのが、企業としての評価ではないでしょうか?インフラはある程度見通しが付き、メディア部門はハイリスク・ハイリターン。上手くシナジー効果が産まれれば良いですし、堅調なインフラでの収益で少しギャンブル的にメディア部門を運営する、そんな企業にも自分には見えます。

投資先としてはどうか?

AT&Tは今後の発展を期待して、投資する投資先ではないと考えます。配当利回りは良く、2021年5月現在で6.6%程度の利回りになっています。ですから、高配当株として、AT&Tに投資するのはありでしょう。

直近は赤字の様ですが、配当が安定して出ているあたり、一時的であることが期待できます。また、直近のPERも20以下なので、そこまで割高感はありません。

ですから、ディフェンシブな高配当株の一角として保有するのには良いのではないかと思います。逆にインフラ屋ですから、長く持つことが前提な銘柄という認識です。

総括

今回は世界最大の通信会社とも言われるAT&Tを紹介しました。

AT&Tについて、長所と短所を一言でまとめると以下のようになります。

ココが強い

インフラ部門を基軸として、メディア部門を追加しており、基本は安定企業

ココに注意

インフラ企業の特性が強いため、大幅な値上がりは期待しづらい

今回の記事が、投資の判断の参考になれば嬉しいです。